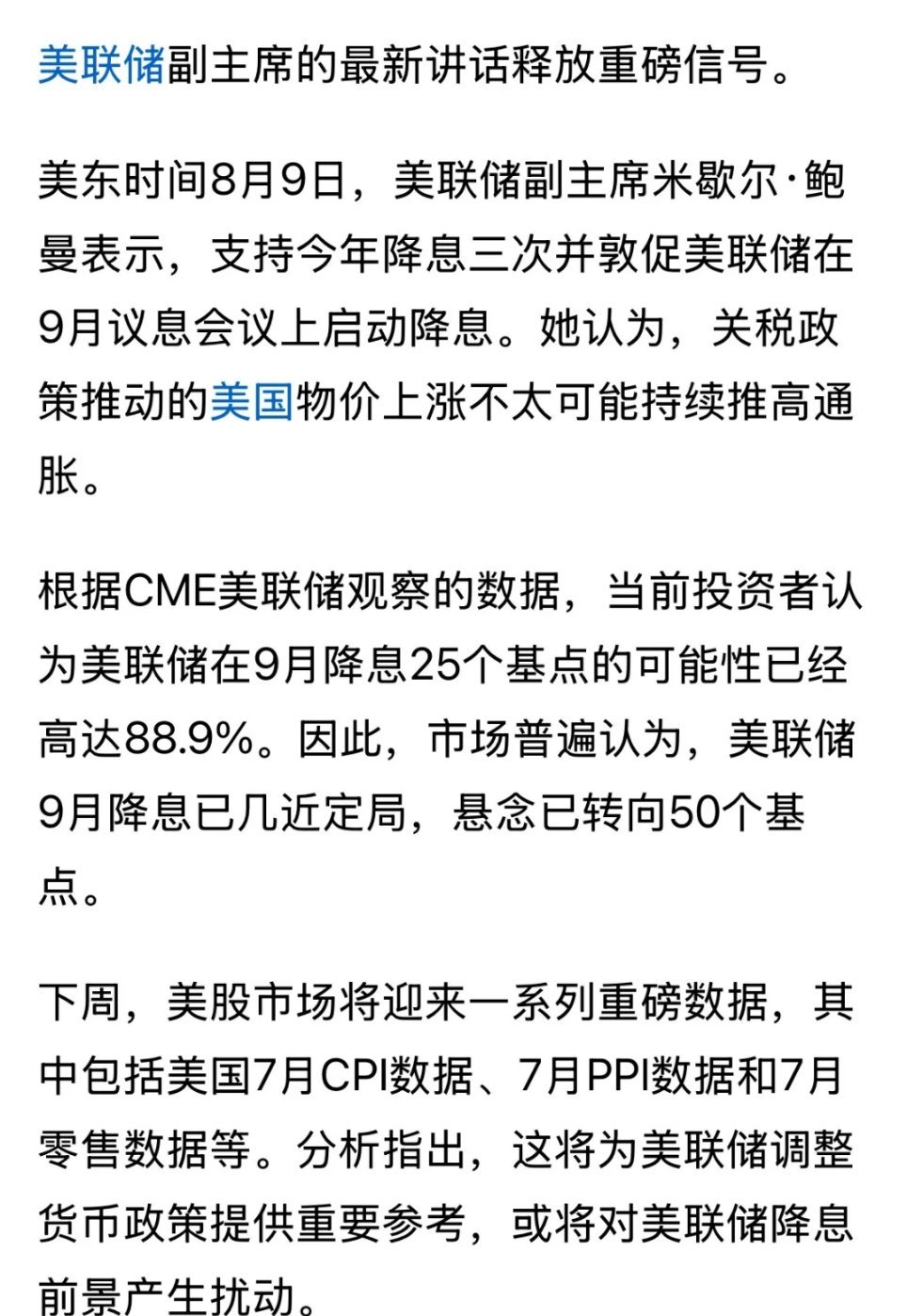

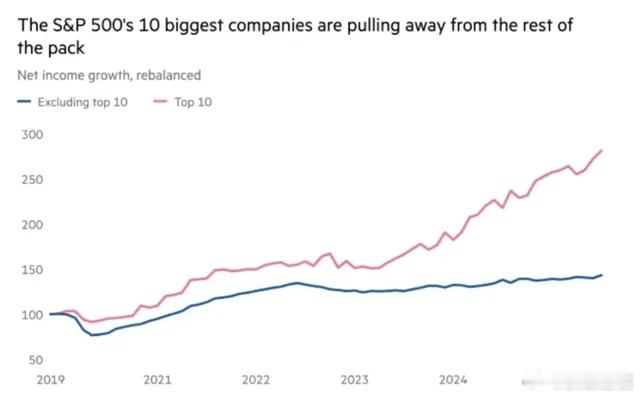

美联储降息之际,是美国最危险的时候前天我社群小伙伴提了一个问题:如果美联储降息,为什么资金不选择进入美国股市而回流中国股市?很多事的答案往往很反常识。美联储降息之日,其实恰恰是美国和美股风险最大的时候。让我们从一个数据说起。一、标普500强劲业绩的背后美股二季度财报基本发布完毕,有80%的公司业绩超预期。然而,业绩的背后是严重的结构性分化。标普500前10家公司几乎贡献了全部的盈利增长。提出这些大型科技和金融巨头后,剩下的490家公司几乎没有增长。而这种结构性分化从你从2023年就已经开始了。到现在,还进一步愈演愈烈。为什么又说80%的公司业绩超预期呢?因为在关税战开启后,预期被大幅下修。所以,相比于预期,这只不过是没那么差而已。既然标普500中的业绩分化都这么严重,如果推及到全美,其他非上市公司的盈利情况恐怕会更糟。当一个国家的命运被少数几家公司掌控时,这个国家将变得很脆弱。那么,这跟美联储降息有什么关系呢?降息不是利好美国经济吗?二、降息真的利好经济?老读者应该十分清楚了,我常说,任何事物都有两面:好的一面和坏的一面。那么当一件事发生后,我们很难预测到底是好的一面先出现还是坏的一面先出现。比如,2007年,美联储开启降息不久后,美股就崩了。当一个人病入膏肓时,虽然动手术能够救他,但也要小心,很可能刀子一下去,他就挂了。所以医生在做手术前都要做非常谨慎的评估。要确定病人能够承受这个手术。降息就像是一场手术,不是随便说降息就降息的。要不然鲍威尔为啥拖到现在还在故作矜持?可能他真正害怕的就是一旦降息,问题就全都暴露了。我们再看看2022年到2024年的中国,央行不断降息,股市不断下跌,经济不断通缩。你还敢简单的说降息是利好?一旦涉及跨国资金流动,很多事情将变得异常复杂。现在全球都紧密联系在一起,那么往往就是牵一发而动全身。比如,新冠病毒刚被发现没多久,全球就都陷入疫情中了。然后全球供应链都中断了。三、无法预测的跨国资金流动自从美国在去年第一次降息,以及川普通过关税战整出了弱美元。全球跨国资金再平衡就开启了。资金从美国流向非美国家,于是非美国家的股市纷纷上涨。自美国加息以来,美股就不断上涨!不是说加息是利空吗?如果美国是一个封闭的经济体,加息确实是利空。但美国是一个高度开放的经济体,在美国加息的过程中,跨国资金就会流入美国套取更高的利息。随着热钱的涌入,美国通胀就难以消退,美股持续上涨。而美股上涨又带来财富效应,使得通胀更加难以消退。相反,一旦美国利率出现不断下降的预期,跨国资金就会流出美国。如果跨国资金流出的速度快于降息创造货币的速度,那么美股就得先跌!美国经济就可能遭遇冲击。这些年,中国低血糖,美国高血压,本质上来说是因为中国出口赚到的钱,大部分都没有回国。那么国内的资金当然不足,不通缩才奇了怪了。不仅如此,即便赚到的钱没回国,企业还不停的生产,GDP看起来是很好,人们的体感就差了。没有回国的资金大部分都聚集在美国。使得美国高血压一直下不来。对于华尔街的人来说,这不是坏事,因为美股可以继续涨。不过,这会使得美国内部阶级矛盾更加激烈。这才选出一个特朗普出来对抗华尔街。因此,特朗普不断逼鲍威尔降息,其实挺遭华尔街痛恨的。回过头再想想国内的降息。这恰恰使得资金不断流入美国,给美国制造大麻烦。而我们还可以趁机低价出口,抢占全球份额。说到根上,这是中美博弈中的重大对决。表面上看,好像美国在金融上占了上风。可一旦触发债务和内部阶级问题,美国就应接不暇了。那些经历过困难并最终恢复的国家,比那些从未经历过困难的国家更安全。也就是说,中国的韧性比美国强。打持久战是我们的优势。时间是站在我们这边的。四、央行控制着牛鼻子一直以来,我们都认为美联储是全球的央行,是食物链的顶端。不过这事也在悄悄的改变。当一个国家有大量资金停留在美国时,这个国家对美国金融行业的影响就非常大,美联储也得给它面子。东大现在就处于这样的地位中。如果东大大幅提高市场利率,拉升人民币,那么必然导致大量的热钱从美国回流东大。这种流动性冲击,美国就很难招架得住。同理,当美国想要降息,但又害怕热钱回流太快时,就得请求东大的央行配合一下。请我们控制好国内利率上升的节奏以及人民币升值的节奏。相当于是帮美国踩点刹,避免他们扛不住大量资金外流而出现危机。其实从去年美联储降息以来,东大就在用降准降息和投放基础货币踩点刹。当然,这并不仅仅是在帮美国,其实也是在帮自己。第一,如果热钱回流太快,物价可能就会飞起来了。刚从ICU出来,不能直接进KTV。我们需要调养,股市也需要慢牛。第二,我们也不希望美国发生重大风险,这会拖累全球。并且失去美国这个世界警察,全球地缘政治也会出现很大的不确定性。以往,我都在分析美元潮汐。但当东大在美国的资金量足够大时,我们也可以卷起人民币潮汐。五、两次降息不同去年美国降息和今年降息有很大的不同。去年在降息后,拜登政府为了给特朗普埋雷,玩命的负债花钱。这就使得,虽然联邦基金利率下降了,但市场利率反而走高了。(美债利率)这就缓冲了热钱流出美国的速度。而现在,川普为了化债,势必要将联邦基金利率和美债利率都压下来。那么利差的变化,就很可能导致更加强烈的跨国资金流动。所以,本次降息,美国的危险系数更高。当然,特朗普也会进行对冲,比如,颁布大美丽法案,提高赤字率上限。同时,也会接着关税战跟东大谈条件,希望我们能压制住利率和汇率的上升节奏,避免出现流动性冲击。特朗普其实也准备好了甩锅的理由。他不是一直在催鲍威尔降息吗?一旦降息后,美国出现了风险或者美国经济问题暴露,特朗普立刻就会责怪鲍威尔行动慢了。然后自己扮演拯救美国的英雄。我做一个简单的猜测。现在美联储降息已经在充分的预热中了,只不过不知道是降25bp还是降50bp。如果降25bp,央行可能不会行动。如果降50bp,央行可能会为了对冲跨国资金流动而跟随式降息,或者投放货币。总之,美联储降息算是一个大手术,它既有好的一面也有坏的一面。能否平稳渡过这个手术,需要中美两国的配合。对A股来说,即便手术出现什么岔子,也只是短期的。因为这是给美国做手术。而我们已经在康复过程中了。(中美周期不同步)